Im ersten Teil haben wir uns mit der Definition des Zinseszins-Effekts und einem konkreten Beispiel auseinandergesetzt. So hatten wir Zwillinge, die zum 20. Geburtstag 10.000€ erhalten und investiert haben. Natürlich haben viele Menschen nicht auf einmal die Möglichkeit eine solch große Summe zu investieren und aus diesem Grund möchte ich mich heute mit dem Zinseszins-Effekt bei regelmäßigen Investitionen beschäftigen.

Anna und Otto

Dazu möchte ich euch mein Lieblingsbeispiel für die Macht des Zinseszins-Effekts bei regelmäßigen Investitionen vorstellen. Dieses Beispiel hat sich stark in mein Gedächtnis gebrannt und mich sehr motiviert bereits in meinem jungen Alter Gas zu geben und größere Teile meines Einkommens zu investieren. Hierzu nehmen wir wieder unsere 20-jährigen Zwillinge Otto und Anna als Beispiel. Wir unterstellen zudem wieder 6% Rendite pro Jahr, alle Dividenden werden reinvestiert, Steuern und Transaktionskosten bleiben unberücksichtigt.

Anna hat verstanden, dass die Rente später nicht zum Leben ausreichen wird. Daher möchte Sie bereits mit 20 Jahren anfangen vorzusorgen, damit Sie den Zinseszins-Effekt für sich nutzen kann. Sie hat für sich die Mentalität des Berserker-Sparens verinnerlicht und möchte zu ihrem 30. Geburtstag 100.000€ im Depot haben. Sie bemüht einen Zinseszins-Rechner und kommt zu dem Ergebnis, dass Sie jeden Monat knapp 615€ investieren müsste. Das zieht sie auch durch und hat mit 30 Jahren ihr Ziel erreicht.

Wir gehen jetzt weiter davon aus, dass Sie bis zu ihrer Rentenzeit keinen einzigen Cent mehr investiert. Eine solche Annahme ist natürlich ziemlich unrealistisch für jemanden, der den Zinseszins-Effekt verstanden hat und bereits so viel in jungen Jahren investiert hat.

Wie viel Geld hat sie zur Rente mit 67 Jahren im Depot?

Sie hat einen Endwert von 860.000€ und davon sind gerade mal 73.800€ (615€ * 12 Monate * 10 Jahre) von Anna investiert worden. Der Rest ist alles der Zinseszins. Dieser Umstand alleine ist schon sehr motivierend.

Ein lebensverändernder Geburtstag

Auf ihrem 30. Geburtstag erzählt sie ihrem Bruder davon, dass sie für die Rente ein Depot im Wert von 860.000€ haben wird. Dieses wird ihr eine Zusatzrente von 2000€ Netto bis an ihr Lebensende geben, ohne dass ihr Geld jemals weniger wird. Durch diese Geschichte und weitere Recherchen ist er motiviert dasselbe Ziel (860.000€ mit 67 Jahren) auch zu erreichen. Er möchte allerdings nicht wie ein Berserker sparen und lieber regelmäßig und gleichmäßig bis zum 67. Lebensjahr Geld investieren.

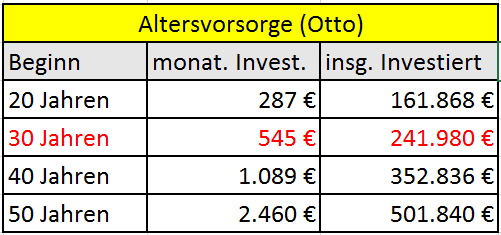

Wie viel müsste er monatlich bis zum 67. Geburtstag investieren, damit er auch 860.000€ im Depot hat:

- wenn er bereits mit 20 Jahren begonnen hätte

- wenn er mit 30 Jahren beginnt

- wenn er mit 40 Jahren beginnt

- wenn er mit 50 Jahren beginnt

Egal was er jetzt anstellt, er muss auf jeden Fall deutlich mehr Geld investieren, als seine Schwester investiert hat. Wenn er jetzt mit 30 Jahren mit dem Investieren beginnt, muss er für die nächsten 37 Jahre jeden Monat 545€ investieren. Seine Schwester hatte 615€ jeden Monat investiert. Dafür aber nur für 10 Jahre.

Selbst wenn er mit 20 Jahren bereits mit dem Investieren begonnen hätte, hätte er immer noch mehr als doppelt so viel wie seine Schwester investieren müssen, weil er nicht wie ein Berserker in seinen 20ern spart (161.000€ und 73.800€). Auffallend ist, dass die Raten irgendwann auch so groß werden, dass sie selbst für einen sehr gut verdienenden Menschen kaum noch zu tragen sind.

Aufgrund des Zinseszins-Effekts zahlt sich das Berserker-Sparen in jungen Jahren enorm aus.

Abwandlung von Annas Investitionen

Ich hatte ja bereits zuvor die geringe Wahrscheinlichkeit festgestellt, dass Anna 10 Jahre lang bei den Investitionen Vollgas gibt, viel spart, ihr hohes Ziel verfolgt und dann mit 30 Jahren komplett aufhört Geld zu investieren. Sie schnappt sich nochmal den Zinseszins-Rechner und schaut, wie viel sie nach ihrem 30. Geburtstag investieren müsste, damit sie mit 67 Jahren eine Million im Depot hätte.

Das hört sich erstmal nach sehr viel Geld an, doch bereits ohne Investitionen wäre sie bei 860.000€ gelandet. Für dieses Ziel müsste Sie ausschließlich 87€ jeden Monat investieren. Für 1,5 Millionen wären es 400€ im Monat. Wenn Sie ihre Sparrate auf 720€ im Monat erhöhen könnte, hätte sie zur Rente sogar 2 Millionen im Depot.

Natürlich sind Sparraten von 750€ im Monat ziemlich viel Geld und die meisten Menschen, die kein Geld sparen, können es sich überhaupt nicht vorstellen so viel Geld jeden Monat zum Investieren übrig zu haben. Selbst mit geringeren Sparraten sind bereits über längere Zeiträume beträchtliche Summen möglich. Auch „nur“ ein Depot mit 100.000€ zur Rente zu haben, kann bereits den Unterschied zwischen dem Beibehalten des Lebensstils und der Verpflichtung einen Nebenjob machen zu müssen ausmachen.

Kann jeder Millionär werden?

Der amerikanische Traum ist es, dass jeder Mensch es vom Tellerwäscher zum Millionär schaffen kann. In den Vereinigten Staaten gibt es eine viel positivere Einstellung, dass jeder alles schaffen kann, wenn er dafür nur hart genug arbeitet.

Ich bin der Meinung, dass jeder in der westlichen Welt es schaffen kann eine Million Euro zu besitzen. Die allermeisten Menschen glauben allerdings selbst nicht daran, sodass sie es niemals in Angriff nehmen oder nicht bereit sind die notwendigen Schritte hierfür zu machen.

Ich habe mir wieder den Zinseszins-Rechner genommen und ausgerechnet wie viel Du monatlich investieren müsstest, um mit 67 Jahren Millionär zu sein.

Ich denke besonders für die jetzigen 20-jährigen sollte klar sein, dass das nicht unendlich hohe und unlösbare monatliche Investitionsbeträge sind. Mir ist natürlich bewusst, dass nicht jeder in dem Alter bereits richtig verdient und diese Beträge investieren kann. Selbst wenn Du „erst“ mit 25 Jahren in den Beruf einsteigst, brauchst Du nur 425€ im Monat zu investieren.

Wenn Du die monatlichen Investitionen halbierst, würdest Du immer noch später eine halbe Million besitzen. Das ist auch nicht zu verachten.

Wenn Du jetzt bereits Anfang 60 bist, dann wird es natürlich sehr schwer jetzt noch Millionär zu werden. Zumindest geht es nicht über stetiges und langfristiges Investieren an der Börse, weil hierzu der Faktor Zeit fehlt. Das gleiche gilt für Menschen, die keine Jahrzehnte warten wollen, um ein großes Vermögen zu besitzen. Ich kann hierzu nur das Buch „The Millionaire Fastlane“ von MJ De Marco empfehlen (meine Kritik zum Buch). Er beschreibt darin genau, wie Du Dir ein Business aufbauen kannst und dadurch (seriös) schnell reich werden kannst. Ich denke ich brauche Dir nicht zu sagen, dass es hierzu harter Arbeit und natürlich auch ein bisschen Glück bedarf.

Hast Du eine bestimmte Geschichte oder Berechnung, durch die Dir der Zinseszins-Effekt richtig klargeworden ist? Was nimmst Du aus meinen Berechnungen für Dich mit?

PS: Du suchst noch einen guten Onlinebroker für Dein Aktien- oder ETF-Depot? Ich bin sehr zufriedener Kunde bei der comdirect und kann diese Onlinebank mit Ihrem Service und dem guten Preis-Leistungs-Verhältnis uneingeschränkt empfehlen. Schau Dir die Konditionen durch Klick auf den Banner näher an.*

Hallo Dominik,

Solche theoretischen Rechnungen motivieren mich immer, auch wenn sie relativ Realitätsfern sind. Dennoch hilft es auf das Ziel hinzuarbeiten. Ich berechne mir jeweils ebenfalls die Dividenden die ich in den nächsten Jahren mit zunehmendem Depot erhalten werden. Für das Jahr 2017 und folgende Jahre muss ich aber meine Berechnungen anpassen, da ich deutlich über das Ziel hinausschiessen werden 🙂

Gruss

Thomas

Hallo Thomas,

mir geht es genauso. Aus diesem Grund sind die Beiträge auch immer sehr schnell geschrieben

Selbst wenn ich noch nicht annähernd so weit bin wie Du, erfreuen mich die Hochrechnungen meiner Dividenden auch immer sehr.

Es ist natürlich umso motivierender, wenn man die Ziele deutlich schneller erreicht und deutlich schneller voran kommt.

Schöne Grüße

Dominik

@ Sparkojote

„Solche theoretischen Rechnungen …., auch wenn sie relativ Realitätsfern sind.“

Das sind auf die Praxis übertragbare Rechenbeispiele und diese sind alles andere als „Realitätsfern“.

Realitätsfern ist allenfalls Deine Denke…

Hallo Dermitleser,

Diese Rechnungen sind sehr wohl Realitätsfern, Sie beinhalten das Best-Case Szenario. Im Lebne kann alles passieren, vielleicht bekommt man Krebs, hat einen Unfall etc.

Ich bin alles andere als Pessimist und erfreue mich an solchen Rechnungen ebenfalls. Aber im Leben kommt es nie 100% so wie man es plant, ich kan noch so gut planen und vorsorgen, die Wahrscheinlichkeit das etwas passiert ist immer noch da. Ausserdem sage ich ja nicht das solche Rechnungen schlecht sind, ich mache sie selbst.

Sorry wenn ich jemanden womöglich angefahren habe, aber ich bleibe realistisch und gebe mich keiner Illusion das alles im Leben wie am Schnürchen läuft. Ich hatte zwar bisher grosses Glück in meinem Leben, dass alles glatt lief, aber das kann sich ändern. Deshalb versuche ich bestmöglich vorzusorgen und investiere mehrere 1000 CHF monatlich in mein Depot und Business.

Gruss

Thomas

Hallo DerMitLeser,

ich sehe es genauso wie mein Vorredner. Es ist ein sehr theoretisches Beispiel. Mit Zahlen zu jonglieren ist keine Kunst.

Zwar ist die Person eine Millionär in 67 Jahren, aber hat sie mit 20Jahren angefangen hat sie eine Ansparzeit von 47Jahren. Laut statistischen Bundesamt halbiert sich die Kaufkraft alle 18Jahren um die Hälfte.

Ich nehme dann die 1,5 Millionen und teile sie durch 2,5 und hätte sie gerade mal eine Kaufkraft von derzeitigen 600.000 was natürlich auch wunderbar ist.

Eventuell musste die Person viel aufbringen um die Sparrate von 400€ zu erreichen und zu halten und konnte sie dadurch nie verwirklichen nur dann in einem recht „gebrechlichen“ Alter etwas sorgenfreier zu sein. Ich weiß nicht ob das alles immer so wert ist – Konsum hin oder her – Man lebt schließlich nur einmal und sollte alles abwegen.

Hallo Kaufkraft,

natürlich ist ein solches Beispiel sehr theoretisch, weil es viele Faktoren nicht berücksichtigt.

Interessanterweise stürzen sich dann aber alle Personen auf die möglichen negativen Aspekte, die dafür sorgen können, dass das Ziel dann nicht erreicht wird oder dass der Weg durch irgendwelche Ereignisse erschwert werden kann.

Auf der anderen Seite wirst Du, wenn Du ein Ziel wirklich erreichen willst, auch Wege finden schneller voran zu kommen und Abkürzungen zu finden. So könntest Du höhere Renditen erzielen, Dein Einkommen steigern, Deine Sparraten steigern und allgemein mehr Geld zum Investieren bereitstellen. So investiere ich bereits jetzt während meines dualen Studiums 500€ im Monat und habe auch vor diese Sparrate mit Einstieg ins Berufsleben noch weiter zu steigern.

Genauso die Ansicht, dass die Person ihr ganzes Leben auf viel verzichten musste und in den ganzen Jahren bis zur Rente nicht leben konnte.

Aus meiner Sicht muss ich in meiner Situation auf nichts verzichten und bin mit meinem Leben zufrieden. Das muss natürlich jeder für sich entscheiden, wie viel Geld er zum Leben braucht und ob er auf etwas verzichten muss.

Schöne Grüße

Dominik

Hervorragende Antwort!

Gründe irgendetwas nicht zu erreichen finden sich immer. Langweilig!!!

Spannend wird es, wenn jemand ein Ziel verfolgt und darauf hinarbeitet.

Hürden und Herausforderungen werden auf dem Weg von ganz alleine auftauchen (die brauch man sich nicht schon vorher im Kopf ausmalen). Lösungen aber meistens auch.

Wer sich gar nicht erst auf den Weg macht, wird wohl kaum ankommen!

Ja, die Rechnungen sind vereinfacht. Erstens hast du das von vornherein klar gestellt und außerdem geht es darum doch gar nicht.

Ich finde die Beispiele und die Aussage, dass man es schaffen kann sehr motivierend. Und die Erkenntnis, dass es nicht zu verachten ist, irgendwann „nur“ eine halbe Million zu besitzen, rundet das Ding wunderbar ab!

Beste Grüße

Vincent

Hallo Vincent,

vielen Dank für Deinen Zuspruch.

In dem dritten Teil wird es auch genau um dieses Thema gehen, wie solche Rechnungen aussehen können, wenn Du noch ein paar positive Ereignisse miteinbeziehst.

Es gibt dazu auch ein schönes Zitat:

„Bevor Du bei einem Rennen überlegst, wie Du als erstes ins Ziel kommen kannst, solltest Du erstmal losfahren bzw. das Rennen beenden.“

Ja ich wäre mit einer halben Millionen auch schon nicht ganz unzufrieden. 😉

Schöne Grüße

Dominik

Hallo ihr zwei,

wie war das wer nicht wagt der hat schon verloren, soweit ich mich erinnern kann.

Aber nun mal tacheles. Ich stimme definitiv mit euch überein, dass Geld zu horten die falsche Anlagenstrategie ist, aber wiederum finde ich es wichtig die Realität nicht aus den Augen zu verlieren.

Denn die Inflation ist einfach der größte Miesepeter bei den Zahlen. Hier wird mit Zahlen jongliert, wie in einem Media Markt Prospekt. Denn je euer höher die Zahl des du pausibler und besser ist der neue Konsum, aber stimmt das wirklich?

Ich wünschte mir gerne, dass wenn mit Zahlen umgegangen wird, dass dann alle weiteren Punkten mit in Betracht um die Zahlen eingefangen werden. Hoffentlich kommt dazu ein Blogeintrag von deiner Seite. Ich vertraue dir da.

Ich beneide deine Einstellung zu Geld in den jungen Jahren, wie du schließlich deinem großen Ziel nach eiferst und hoffe inbrünstig, dass du dieses Ziel über die Jahren nie aus den Augen verlierst und schließlich realisieren kann. Aber ich möchte eigentlich verdeutlichen, dass die Zahlen die aktuell veröffentlicht hast, nicht der Kaufkraft in 7-8 Jahren für dich abbilden bzw. in sicherlich nicht in 47 Jahren für deine fiktive Geschichte.

Aber große Zahlen motivieren und lasse Menschen träumen, dass haben auch andere Konsumgesellschaft verstanden 😉 *neckisch

Viel Erfolg für dein Ziel und bleibe am Ball 🙂

Möge der ZinsesZins ein erster Schritt sein.

Die Kaufkraft

Hallo Kaufkraft,

wir haben wahrscheinlich fundamental unterschiedliche Auffassungen davon, was als realistisch anzusehen ist.

Bei Deiner Form des Realismus gehst Du von der Annahme aus, dass jemand, der die Finanzielle Freiheit anstrebt in keinster Weise irgendwie während des Zeitraums mehr Geld sparen kann, mehr Geld verdient, um dann auch mehr Geld investieren zu können.

Du schreibst: „Ich wünschte mir gerne, dass wenn mit Zahlen umgegangen wird, dass dann alle weiteren Punkten mit in Betracht um die Zahlen eingefangen werden.“

Wenn alle weiteren Punkte wie Inflation, Steuern, Transaktionskosten, höhere oder niedirgere Rendite, mögliche finanzielle Einbußen wegen Jobverlust, Krankheit oder Dienstunfähigkeit und auf der anderen Seite mögliche höhere Sparraten wegen einer Gehaltserhöhung, eines Nebenjobs oder einer weiteren Fortbildung mit seiner jeweiligen Wahrscheinlichkeit berücksichtigt werden würde, könnte ich überhaupt keine Zahlen mehr nennen. Dann schwankt das Endergebnis zwischen hochverschuldet und Multimillionär, je nachdem, was als realistisch angesehen wird. Ist es realistisch, dass mit der Zeit die Sparraten erhöht werden können und damit auch mehr investiert wird? Ist es realistisch, dass die Rendite pro Jahr nur 6% sind oder könnte es nicht auch weit höher sein?

Ich denke mit Deiner realistischen Betrachtungsweise lässt Du diese ganzen möglichen positiven Ereignisse vollkommen außen vor.

Ich hoffe ich konnte meinen Punkt klar formulieren und erklären.

Schöne Grüße

Dominik

Hallo ihr drei,

vielen Dank Dominik für die Veranschaulichung des Effekts.

In meinem Mathematik- und Physikstudium wurden bei den Berechnungen stets Annahmen getroffen. Diese mussten im Vorfeld dokumentiert werden. Daraus ergaben sich für die Ergebnisse gewisse Ungenauigkeiten, die im ersten Moment irrelevant waren.

Denn, wenn ich das Beschleunigungsverhalten eines Körpers verstehen möchte, dann hilft es zu Beginn keines Wegs alle relevanten Variablen zu berücksichtigen. Durch dieses Verhalten würde das zu erklärende Prinzip verdeckt werden und die Lernenden blieben unwissend.

Gleiches gilt für Vorgänge, die noch kein Mensch erfasst oder verstanden hat. Die Physik beschäftigt sich unter anderem mit Gravitationswellen im Weltraum und welchen Einfluss diese auf die vorhande Materie haben. Niemand hat das Konstrukt bisher erfasst, sodass Annahmen getroffen werden müssen. Diese Annahmen verhelfen wiederum neue Erkenntnisse zu gewinnen.

Übertragen auf Dominiks Artikel und Serie: Sein Ziel den Zinseszinseffekt im Alltag zu verdeutlichen und damit den Zugang für ein breites Publikum zu legen, erreicht er durch das Setzen von Annahmen.

Bis hierhin sollte der Leser verstanden haben, welche Auswirkungen das Reinvestieren von Zinsen in jungen Jahren haben kann.

Im Verlauf der Serie und mit zunehmendem Wissen des Lesers können weitere Faktoren herangezogen werden. Zum Beispiel Transaktionskosten oder Steuersätze. Damit ergibt sich ein vollständigeres Bild.

Beste Grüße

Mike

Hallo Mike,

vielen Dank für Deine Erfahrungen zu dem Thema.

Ich denke es ist immer passend den wissenschaftlichen Hintergrund zur Rate zu ziehen, um einen vernünftig recherchierten Artikel zu veröffentlichen.

Meiner Meinung nach wird der Artikel auch viel zu schwammig, wenn ich alle möglichen Annahmen berücksichtigen würde. Es ist doch nicht annähernd so motivierend, wenn ich sage, dass Du am Ende Deiner Investitionen aus Deinen anfänglichen 10.000€ zwischen 20.000-56.000€ gemacht hast. Das bringt einen beim Verständnis des Zinseszins-Effekts auch nicht weiter.

Eigentlich hatte ich nicht vor einen Artikel unter Berücksichtigung von allen Faktoren zu veröffentlichen. Nach den ganzen Kommentaren werde ich mir das allerdings nochmal überlegen.

Schöne Grüße

Dominik

Hallo Zusammen,

genau so sehe ich das auch. Zur Veranschaulichung ist das Beispiel gut gewählt. Entscheidend ist ja die Darstellung des Zinseffektes. Wenn ich mal meine Dividendenstrategie zugrunde lege ist er ja sogar „doppelt“ dabei. Zum einen Steigen die Dividenden durch das Dividendenwachstum und zum anderen der Kurswert. Hinzu kommen noch die Einzahlungen zum Vermögensaufbau. Damit wird das Ziel letztlich auch noch schneller erreicht. Das ist zumindest meine Erfahrung aus den letzten beiden Jahren.

Grüße Thomas von DIVDepot

Hallo Thomas,

Danke für Dein Lob.

In der Tat wirkt der Zinseszins-Effekt auf allen Ebenen, wo durch Zinsen Steigerungen erzielt werden.

Das heißt einmal der reine Vermögenszuwachs durch Kurssteigerungen und zum anderen durch die Einzahlungen, die meistens ja auch mit der Zeit größer werden.

Schöne Grüße

Dominik

Hallo Dominik,

dein Artikel hat mich motiviert. Ich selbst mache solche Rechnungen auch gerne rückwirkend für das vergangene Jahr. So kann meine Ziele für das nächste Jahr besser definieren und vergangene Ziele Kontrollieren. Auf lange Sicht setz ich mir nur Ziele mit Hilfe von solchen Rechnungen innerhalb von einem Zeitraum von 5 Jahren. Alles andere ist mir zu Realitätsfern.

Mit freundlichen Grüßen

Klaas

Hallo Klaas,

das freut mich wirklich sehr. Mir machen solche Berechnungen auch immer sehr viel Spaß.

Sie helfen einem dabei für einen selbst festzulegen, wie man sich in der Zukunft verhalten wird und welche Ziele für einen möglich sind.

Für größere Zeiträume als 5 Jahre bringen einen die Zahlen in der Tat auch nicht besonders weiter, weil dort so viel passieren kann.

Schöne Grüße

Dominik