Die Zinsen sind so niedrig wie schon lange nicht mehr und die Begeisterung fürs Eigenheim ist weiterhin ungebrochen. In meinem eigenen Umfeld merke ich aktuell, wie immer mehr Menschen sich Gedanken über die eigenen Vier Wände machen.

Sie wollen aufhören dem Vermieter immer mehr Geld in den Rachen schmeißen zu müssen und sich endlich mit in der eigenen Wohnung oder im eigenen Haus zu verwirklichen.

Ich möchte an dieser Stelle gar nicht weiter darauf eingehen, ob es besser ist zur Miete zu wohnen oder Immobilieneigentum zur Selbstnutzung zu erwerben. Dazu gibt es bereits ein geniales Buch* und viele heiß diskutierte Blogbeiträge.

Ich möchte viel mehr die Frage aufwerfen, wie viel Eigenheim Du Dir eigentlich leisten kannst. Meiner Meinung nach machen viele Menschen gerade einen verheerenden Fehler, indem sie sich Häuser und Wohnungen kaufen, die viel zu groß sind und die sie sich deshalb in der Zukunft nicht mehr leisten können werden.

Dazu möchte ich ein kleines Beispiel mit Euch durchspielen:

Jan ist Steuerfachangestellter und verdient 2.000 € Netto. Er wohnt aktuell für 700 € warm in einer schönen Wohnung in Köln. Schon seit längerem spielt er mit dem Gedanken sich eine eigene Wohnung in Köln zu kaufen. Dafür hat er 25.000 € als Eigenkapital angespart. Die neue Wohnung soll natürlich möglichst groß sein und möglichst viel Platz bieten.

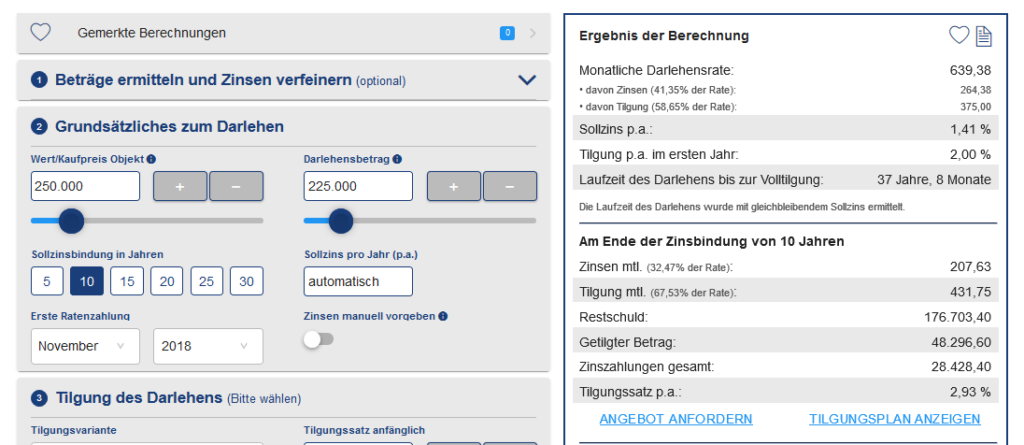

Im Internet recherchiert er und stößt dabei auf den Baufinanzierungsrechner von baufi24.de. Baufi24 ist ein Baufinanzierungsvermittler, der die Angebote von vielen verschiedenen Banken miteinander vergleicht und Dir das beste heraussucht. Schnell die eigenen Daten eingeben und etwas mit den Zahlen gespielt. Das Ergebnis?

Er könnte eine Wohnung für insgesamt 250.000 € kaufen und würde nur noch 640 € im Monat zahlen. Im Vergleich zur Mietwohnung würde er also sogar noch Geld sparen. Schnell auf Immobilienscout etwas recherchiert, die passende Wohnung gefunden und gekauft.

Zack!

So scheint bei den meisten Menschen der Prozess abzulaufen, wenn sie eine eigene Wohnung kaufen. Es wird mal kurz geguckt, welche Kreditrate sie sich leisten können und dann wird zugeschlagen. Zum Teil wird beim Kauf einer Wohnung weniger geschaut, verglichen und geplant als bei dem jährlichen Malle-Urlaub. Dabei werden meiner Meinung nach zwei gravierende Punkte außerachtgelassen.

Denkfehler Nr. 1: Miete = Kreditrate

Die meisten gehen davon aus, dass Sie sich auch genau die Summe als Kreditrate leisten können, die sie vorher als Miete bezahlt haben. Dabei wird allerdings vollkommen außer achtgelassen, dass Du als Eigenheimbesitzer auch noch viele weitere Kosten tragen musst. Du musst unteranderem regelmäßig die Grundsteuer, eine Gebäudeversicherung und Reparaturen an Deiner Immobilie aus der eigenen Tasche bezahlen. Als Mieter kannst Du ganz einfach beim Ausfall der Heizung oder einem Wasserschaden in der Küche Deinen Vermieter anrufen und der muss sich dann um alles kümmern und auch alles bezahlen.

Als Mieter bezahlst Du quasi mit der Miete das Rund-um-sorglos-Paket und musst Dir keine Sorgen mehr machen.

Als Immobilienbesitzer bezahlst Du mit der Kreditrate ausschließlich den Kredit und die anfallenden Zinsen. Alles weitere, was darüber hinausgeht, muss von Dir auch noch bezahlt werden. Das heißt eigentlich müsstest Du regelmäßig Geld zurücklegen, falls irgendwann mal die Heizung oder das Dach kaputtgeht. Gerade kurz nach dem Kauf Deiner Immobilie wäre es natürlich besonders schlimm, wenn Du keine Rücklagen hast und dann ein mittlerer vier- bis fünfstelliger Betrag für ein neues Dach fällig wird.

In Wirklichkeit kannst Du Dir also viel eher eine Kreditrate von 400 – 500 € im Monat leisten.

Denkfehler Nr. 2: Die Kreditrate ändert sich nicht

Zumindest unbewusst gehen die meisten davon aus, dass sie dauerhaft diese feste Kreditrate an die Bank zahlen müssen. Was die meisten dabei allerdings vollkommen vergessen:

Die Zinsen sind auf einem historisch einmalig tiefen Niveau!

Das bedeutet, dass die Wahrscheinlichkeit für steigende Zinsen in den nächsten 10 Jahren extrem hoch ist. Wenn Du (wie Jan) nur eine Zinsbindungsfrist von 10 Jahren gewählt hast, kannst Du dann vor einem riesigen Problem stehen. In unserem Beispiel wären dann noch über 170.000 € an Kredit offen.

Wenn die Zinsen nur um 2 % steigen würden, müsste Jan jetzt jeden Monat 933 € an die Bank zahlen. Also fast die Hälfte seines aktuellen Nettoeinkommens. Und wie wir gerade schon gesehen haben, muss er daneben eventuell sogar noch Reparaturen oder andere Nebenkosten für seine Immobilie bezahlen.

Und eine Steigerung von 2 % ist noch sehr gering. Die Zinsen wären dann immer noch unter 4 %.

Wenn die Zinsen sogar um 4 % steigen würden, was durchaus möglich und nicht sehr unwahrscheinlich ist, müsste er jeden Monat 1.228 € an die Bank zahlen!

1.228 € im MONAT nur für seinen Immobilienkredit!

Und das wären noch nicht mal extrem hohe Zinsen im historischen Vergleich. Natürlich kannst Du Dir die niedrigen Zinsen für eine bestimmt Zeit sichern, aber irgendwann läuft die Zinsbindungsfrist ab. Wenn Du dann nicht bereits erheblich getilgt hast und die Zinsen gestiegen sind, stehst Du vor einem riesigen Problem.

Fazit

Bevor Du Dir also ein Eigenheim anschaffst, solltest Du vorher alle Kosten der Immobilie mit einberechnen (wie Steuern, Versicherungen und Reparaturen) und auch überlegen, was mit Deiner Kreditrate beim Auslaufen der Zinsbindungsfrist passiert.

Explodiert die Rate beim Anstieg der Raten, sodass Du sie Dir nicht mehr leisten kannst?

Meiner Meinung nach kannst Du Dir deshalb nur ein Eigenheim leisten, wo Du auch locker die Nachfinanzierung bei steigenden Zinsen und die höheren Nebenkosten (Versicherung, Steuer etc.) tragen kannst.

Wie siehst Du das Thema Kauf eines Eigenheims? Bist Du eher dafür oder dagegen?

Siehst Du in Deinem Umfeld auch aktuell, dass sich die ein oder anderen Immobilien kaufen, die sie sich nicht leisten können?

PS: Mein persönliches „Highlight“ war ein Kollege, der in die Berechnung noch seine Schichtzulagen berücksichtigt hat. Das klappt spätestens bei einem unerwarteten Ereignis vorne und hinten nicht mehr.

Hallo Dominik,

ich glaube, dass dieses Thema netzweit mehr als ausreichend ventiliert wurde und wird. Am Ende läuft’s dann wieder auf das Glaubensbekenntnis für oder wider die selbstgenutzte Immobilie hinaus. Wem hilft es?

Dennoch sind dir ein paar handwerkliche Schnitzer unterlaufen. Bei einem Kaufpreis von 250 TE und Eigenmitteln von 25 TE kommst du mit einem Finanzierungsbedarf von 225 TE nicht hin. Stichwort Erwerbsnebenkosten und hier insbesondere Grunderwerbssteuer und ggf. Maklerprovision. Darüber hinaus wirst du im Falle einer Eigentumswohnung ohnehin von Anfang an zur Zahlung der Instandhaltungsrücklage verdonnert.

Hilfreicher wäre es vielleicht, dein Pferd mal von hinten aufzuzäumen. Also wie weit komme ich mit 700 Euro monatlich in Bezug auf den Erwerb von Immobilien wenn ich schon 25 TE im Säckel habe.

An die bedauernswerten „Eigenheimer“, die sich über kurz oder lang von ihrem Traum verabschieden müssen, mag ich gar nicht denken. Aber die verfolgen deinen Blog eh nicht.

Guten Tag,

das kommt ganz stark auf die eigene Situation an und wo Du Deine Immobilie kaufst.

Bei Zwangsversteigerungen, einem Kauf in der Familie oder vielen anderen Fällen können die Erwerbsnebenkosten deutlich niedriger sein. In den meisten Fällen hast Du natürlich recht.

Darum sollte es hier im Artikel jetzt allerdings auch nicht gehen, dass ich bis auf die Nachkommastelle die Immobilie durchrechnen.

Es ging mir mehr um das Prinzip und die groben Schnitzer beim Immobilienkauf. Und leider ist es wirklich so, dass die wichtigsten Personen diesen Artikel nie lesen werden.

Schöne Grüße

Dominik

Hallo,

nicht zu vergessen, die Kosten für die Grundsteuer, die sich bei Neubauwohnungen nur bedingt im Voraus berechnen lassen. Die Grundsteuer muss bis 2019 reformiert warden, die Umsetzung wird danach noch mehrere Jahre dauern. In Hamburg ist mit einer Grundsteuer von über 600 Euro zu rechnen, das sind auch 50 Euro monatlich.

Die Hypothekenzinsen kannten die letzten Jahre nur eine Richtung – nach unten! Eine Zinswende ist in Deutschland nicht in Sichtweite. Ganz im Gegenteil. Wer daran trotzdem glaubt, kann sich zu relativ günstigen Aufschlägen auch 20 Jahre Zinssicherheit sichern.

Solange die Werte der Immobilien weiter steigen ist auch ein Verkauf bei einer selbstgenutzten Immobilie ab/nach drei Jahren trotz Vorfälligkeitszinsen eher eher unproblematisch.

Das Zinsrisiko lässt sich also mit einer langen Zinsbindung minimieren. Damit wäre Denkfehler 2 ausgehebelt. Denkfehler 1 wird hoffentlich jeder seriöse Kreditberater beheben.

Sinkende Immobilienpreise sind in den nächsten Jahren in Ballungszentren nicht zu erwarten. Wer also diesen Wunsch hat, kann leider nur mitspielen, oder den Traum ertsmal nicht ausleben.

Wer Einkommenssteigerungen (z.B. durch Tarif) erwartet, oder in 10-20 Jahren mit einem Erbe rechnen kann, der wird mehr Risiko gehen können. Die Sicherheitsliebhaber sollten Ihre Kredite mit einer langen Zinsbindung versehen. Nach zehn Jahren dürfen diese grundlos gekündigt werden, sollten dann die Zinsen noch günstiger sein, profitiert man davon.Natürlich ist Sicherheit mit einem Kreditzinsaufschlag verbunden. Dennoch historisch günstig!

Viele Grüße,

Matthias

Hallo Matthias,

vielen Dank für das Beispiel mit der Grunderwerbssteuer. Das zeigt wieder schön, was alles passieren kann in unserer Politik. Letzten Endes ist es so, dass die meisten Wähler Mieter sind und daher auch tendenziell bevorzugt werden. Da kann es schon ruppiger werden, wenn sich die Wirtschaftslage verschlechtert und die Politik Immobilien wieder stärker besteuern will.

Es gibt auch viele Möglichkeiten diese Fehler zum Teil zu Umschiffen und ich denke alle meine Blogleser würden diese auch nicht begehen. Leider erreicht der Artikel nicht die richtigen Menschen…

Schöne Grüße

Dominik

Klar sollte man das alles miteinberechnen. Mit einberechnen sollte man aber auch, dass man in 10 Jahren sehr wahrscheinlich auch nicht mehr 700 € Miete zahlt, sondern mit etwas Pech schon über 1000 €. Lässt sich nur schlechter berechnen als die Kreditraten… aber ist ebenso sicher wie dass die Zinsen steigen. Die Tatsache, dass Mieten auch steigen, scheint mir bei den ganzen Kaufen-oder-Mieten-Überlegungen oft etwas zu kurz zu kommen.

Theoretisch kann man auch nächstes Jahr arbeitslos werden und dann sind schon die 700 zu teuer. Andererseits kann es auch gut sein, dass man in 10 Jahren nicht mehr 2000 netto verdient, sondern 3000 und die Raten kein Problem sind. Muss jeder selbst wissen, wieviel Risiko man da eingehen will, oder ob man lieber gleich das nächste Jahrzehnt in einer Hartz-IV-geeigneten Bude verbringt.

Hallo divleser,

hast Du das Buch von Ger Kommer zum Thema Mieten oder Kaufen gelesen?

Natürlich müssen die Mietsteigerungen bei einer exakten Berechnung und einem exakten Vergleich zwischen Kaufen oder Mieten herangezogen werden.

Ich wollte diese Frage allerdings gar nicht beantworten, sondern nur auf die Risiken beim Eigenheimkauf eingehen. Meiner Meinung nach werden diese gerade in der aktuellen Niedrigzinsphase total vernachlässigt.

Am Ende kann es natürlich auch viel besser laufen mit dem eigenen Einkommen, aber damit sollte nich unbedingt von Anfang an gerechnet werden.

Schöne Grüße

Dominik

Meine Frau(28) und ich(36) haben 2017 ein freistehendes Einfamilienhaus gekauft bei uns in der Schweiz die Jahreszinsen für die Hypothek betragen 6’000 Franken im Jahr also 500 im Monat. Wenn wir das vergleichbare Haus mieten müssten, würde die Miete ohne Nebenkosten(Kaltmiete) mindestens 2’500 Fr. im Monat kosten. Wir zahlen uns eine fiktive Miete an uns selber in Höhe von 2’800 im Monat. So gibts ein Polster für Reparaturen und zusätzliche Tilgung. Vorher waren wir in einer Mietwohnung die 2’200 warm pro Monat gekostet hat. Wir hatten es satt Vermieter reich zu machen!

Hallo Nico,

das ist ja wirklich krass bei Euch in der Gegend. Bei allen Lagen in Deutschland, wo ich bisher den Vergleich durchgerechnet habe, war es nichtmal 10 % günstiger als zur Miete zu wohnen. Aber da lohnt es sich finanziell ja wirklich!!!

Gerade der Punkt mit den Rücklagen ist auch entscheidend. In der Situation kann ich den Kauf daher gut verstehen.

Schöne Grüße

Dominik

Hallo Leute!

Das Eigenheim ist nach wie vor des Deutschen liebstes Kind. Leider machen sich die meisten Eigenheimbauer, Erwerber kaum tiefgründige Gedanken, folgen der Primitivideologie, fallen auf die allgemeinen Werbetricks von Verkäufern und Banken herein und schlagen einfach zu. Dann rackern sie sich Jahrzehnte lang ab und zahlen selbst bei dem niedrigen Zinssatz von ca. 2% einen unvorstellbaren Preis. Die armen Schweine können einem echt nur leid tun. Wenn sich die Lebensumstände irgendwie ändern und das werden sie, ist alles weg. Ich habe das Thema unter anderem, ausführlich in meinem „Invest-Report“ unter die Lupe genommen. Wer sich dafür interessiert und auch ein bisschen Spaß beim Lesen haben will, kann sich den Report aus meiner Webseite kostenlos herunterladen. Hier der Link: https://reichwerdensite.wordpress.com/reporte/invest-report/

Gruß und viel Erfolg beim Investieren. Der Malachit.

Hallo Malachit,

das merke ich auch gerade an den Aufrufszahlen zu diesem Artikel, wie sehr das Thema Eigenheim emotionalisiert ist.

Leider machen sich die meisten vorher keine großen Gedanken und schließen ziemlich unbedacht einen Kaufvertrag ab. Das wird in einigen Jahren noch einen großen Aufschrei geben, wenn die Immobilienpreise fallen und die Zinsen wieder steigen. Viele werden ihre Immobilie verlieren, weil es zu eng auf Kante finanziert ist.

Schöne Grüße

Dominik

Hallo,

das hier andiskutierte Endlos-Thema Kaufen oder Mieten war ja gar nicht Gegenstand des Blogposts – dennoch eine Ergänzung dazu: ich habe mal in einem Podcast dazu gehört, Studien sähen kleine finanzielle Vorteile beim Mieten, ABER: die selbstgenutzte Immobilie ist darüber hinaus eine Lifestyle-Entscheidung. Und die kann man nun mal nicht zu 100% nach Investment-Kriterien beurteilen.

Viel wichtiger, da gebe ich Dir, Dominik, absolut Recht, ist das rechte Maß bei der Kredithöhe. Und da gibt es einen dritten Denkfehler, der ein enormes Risiko bildet: die Besicherung! Der Kreditbetrag muss jederezeit abgesichert sein, sonst darf die Bank den Kredit kündigen, auch wenn man immer brav seine Raten zahlt! Und die Absicherung ist die Immobilie – mit ihrem jeweiligen Marktwert. Deswegen gibt es auch meistens „nur“ maximal 80% des Wertes als Kredit. Derzeit kennen die Immopreise ja nur eine Richtung – nach oben. Wenn sich das umdreht, und steigende Zinsen bzw. Wirtschaftskrisen sind unseligerweise oft gleichzeitig, dann sinkt der Marktwert der Immobilie, nach einem vorherigen krassen Aufschwung auch mal drastisch. Dann ist die Immobilie auf einmal weniger Wert als der ausstehende Kreditbetrag. Und dann verlangt die Bank eine Nachbesicherung. Wer da nicht einen kleinen Goldschatz oder eine Erbschaft oder Bürgen an der Hand hat, hat ganz schlechte Karten. Dann kommt die Zwangsversteigerung, OBWOHL man seine Raten zahlen kann. Das ist in Den USA während der Subprime-Krise vielen passiert. Und das übt wiederum Druck auf den Immobilienmarkt aus und die nächsten Kredite wackeln. Man darf wirklich nicht vergessen: vielr Anfang/Mitte 20jährige haben Dank der seit 8 Jahren andauernden Wachstumsphase noch keine Rezession/Krise bewusst erlebt. Das ist wirklich gefährlich…

Hallo APunkt,

absolute Zustimmung, dass es sich bei einem Eigenheim um eine Lifestyle-Entscheidung handelt.

Das sollte hier auch nicht besprochen werden.

Du sprichst einen wirklich wichtigen Punkt an, den ich vollkommen vergessen habe. Das kommt noch erschwerend hinzu, sobald es zur nächsten Wirtschaftskrise kommt. Viele Menschen tun so, als würde es mit dem deutschen Immobilienmarkt immer so weiter gehen und die Preise immer weiter steigen.

Wenn das Gegenteil dann passiert, kommt es zum Blutbad am Immobilienmarkt.

Und wenn man dann die Menschen fragt, sind die bösen Banker daran Schuld, dass Ihnen ihre Immobilie weggenommen wird.

Schöne Grüße

Dominik

Hallo Malachit,

Dein Invest-Report sollte zur Pflichtlektüre an den Schulen werden … alles gesagt !

Aus eigener Erfahrung kann ich sagen, dass jede Bank dem Kunden sagen wird, dass er Grundsteuer, Gebäudeversicherungen und co. zahlen muss. Zum einen wollen die Banken noch zusätzlich die Versicherungen verkaufen zum anderen wird bei ihrer Kreditvergabeentscheidung diese Beträge natürlich auch mit eingerechnet.

Zum Thema Zinsbindung. Dieses Risiko kann ganz einfach durch das Instrument des Bausparvertrages ausgeschlossen werden, der parallel bespart wird, sodass er in 10 Jahren zuteilungsreif ist.

Demnach fallen deine Argumente schon recht schwach aus.